令和8年度(令和7年分)の所得税・市県民税の申告に向けて早めの準備を

スマホ申告相談を利用してください

令和8年度(令和7年分)申告相談前の2月9日(月曜日)、10日(火曜日)の2日間、自身でスマホを使って確定申告するためのスマホ申告相談を実施します。

スマホでの確定申告に不安がある方は、ぜひこの機会に申告してください。

詳細は、今後、市のホームページでお知らせするとともに広報とよおか2月号でお知らせする予定です。

申告相談会場でスマホ申告サポートブースを設置します

自身のスマホからe-Taxで申告いただくよう、職員がサポートするブースを新設します。

申告方法を理解すれば、翌年から申告相談に来なくても、自宅で申告できるようになります。

スマホとマイナンバーカードをお持ちの方は、ぜひ利用してください。

電子申告を導入しています

- 市の申告会場では、自身で作成した紙の確定申告書を提出できません。紙の申告書は、次の宛先へ郵送してください。

〒661-8523 兵庫県尼崎市若王寺三丁目11-46

大阪国税局業務センター阪神分室 - 市役所での申告相談は、申請者ごとに付番される「利用者識別番号」が必要です。

注:利用者識別番号とはe-Tax(電子申告)を利用するために必要な16桁の番号です。- 取得済みの方

税務署から通知のあった利用者識別番号がわかる書類を必ず持参してください。 - 未取得の方

市の申告会場で取得可能ですが、事前に取得すると当日スムーズに受付できます。 - 事前の取得方法

- e-Taxホームページからオンラインで「電子申告・納税等開始(変更等)届出書」を提出する(オンラインで即時に発行されます)。

- 豊岡税務署に書面で「電子申告・納税等開始(変更等)届出書」を提出する(通知書が届くまで1週間程度かかります)。

- 取得済みの方

市役所での申告相談は予約制を導入しています

市役所で実施する申告相談は全ての会場で予約制を導入しています。

当日枠はわずかしかないため、必ず前日までにご予約ください。

申告相談の日程や会場などの詳細は、今後、ホームページでお知らせするとともに広報とよおか2月号でお知らせします。

申告に向けて早めの準備をお願いします

次の書類は事前作成が必要です

- 事業所得(営業、農業)・不動産所得の収支内訳書

- 医療費控除の明細書(受診者・医療機関等ごとに集計したもの)

次の書類は令和7年分であることを確認の上、全て準備をしてください

- 給与所得、公的年金等の源泉徴収票

- 各種控除に必要な証明書類

次の内容は、必ず税務署や国税庁ホームページで申告をしてください

- 土地、建物または株式等の譲渡所得

- 青色申告

- 繰越損失

- 雑損控除

- 住宅借入金等特別控除の初年度

- 消費税、贈与税

- 準確定申告

- 修正申告、更正の請求

注:1から4に該当する内容で、確定申告書の提出が不要な場合は除く。

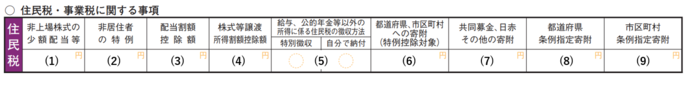

確定申告書の「住民税・事業税に関する事項」の記載について

所得税の確定申告で配当所得や寄附金控除の申告をする場合など、内容によって確定申告書第二表の「住民税・事業税に関する事項」の各種項目に必要事項を記載する必要があります。記載がない場合、市県民税において適用されませんので注意してください。

(1)非上場株式の少額配当等

- 所得税において確定申告不要とされる1銘柄につき1回に支払を受けるべき金額が、10万円に配当計算期間の月数を乗じてこれを12で除して計算した金額以下のいわゆる少額配当所得について、住民税では他の所得と総合して課税されますので、申告が必要です。

- 「確定申告した配当所得」と「所得税において確定申告不要を選択した少額配当所得」を合算した金額を記載します。

(2)非居住者の特例

- 申告年の1月1日現在において日本に住所を有する人で、前年中に非居住者期間を有する場合に、その期間中に生じた国内源泉所得のうち、所得税で源泉分離課税された金額を記載します。

(3)配当割額控除額

- 上場株式等の配当などを申告する方は、当該配当から特別徴収(天引き)された配当割額(住民税額)を記載します。

- 証券会社等から交付される「特定口座年間取引報告書」や「支払明細書」などから特別徴収された配当割額を確認してください。

- 上場株式等以外の配当などや上場株式等の配当などで、一定の大口株主などが支払を受けるものは、配当割額は特別徴収されません。

(4)株式等譲渡所得割額控除額

- 上場株式などの譲渡所得を申告する方は、当該譲渡所得から特別徴収された株式等譲渡所得割額(住民税額)を記載します。

- 証券会社等から交付される「特定口座年間取引報告書」から特別徴収された株式等譲渡所得割額を確認してください。

- 源泉徴収無を選択した特定口座や一般口座で上場株式などの譲渡をした場合、株式等譲渡所得割額は特別徴収されません。

(5)給与、公的年金等以外の所得に係る住民税の徴収方法

- 給与所得者の方が、給与所得および公的年金等に係る所得(申告年の4月1日において65歳未満の方は給与所得)以外の所得(例:事業所得や譲渡所得等)がある場合、給与所得および公的年金などに係る所得以外の所得に対する所得割額の徴収方法を選択することができます。

- 給与所得および公的年金等に係る所得以外の所得に係る所得割額を、給与の特別徴収と合算して特別徴収とする場合は「特別徴収」にチェックを付ける、または「特別徴収」「自分で納付」どちらにもチェックを付けずにおきます。給与の特別徴収と合算せず、直接納付する場合は「自分で納付」にチェックを付けます。

(6)都道府県、市区町村への寄附(特例控除対象)

- 都道府県、市町村または特別区に対して寄附(ふるさと納税)をした方は、寄附した金額を記載します。

- ふるさと納税の対象となる都道府県などは、総務大臣が定める基準に適合する都道府県などとして総務大臣が指定したものに限ります。指定を受けていないまたは指定を取り消された都道府県などへの寄附は、記載できません〔(7)の「共同募金、日赤、その他の寄附」に記載します〕。

- ふるさと納税には、災害の被災者および被災地方団体の支援を目的とする寄附で、その寄附金が最終的に被災地方団体または義援金配分委員会などに拠出されるものも含みます。

(7)共同募金、日赤、その他の寄附

申告年の1月1日現在における住所地の共同募金会もしくは住所地の日本赤十字社の支部またはふるさと納税の対象とならない都道府県などに対して寄附をした方は、寄附した金額を記載します。

(8)都道府県条例指定寄附

申告年の1月1日現在における住所地の都道府県が条例で指定した法人または団体へ寄附した方は、寄附した金額を記載します。

(9)市区町村条例指定寄附

申告年の1月1日現在における住所地の市区町村が条例で指定した法人または団体へ寄附した方は、寄附した金額を記載します。

PDFファイルをご覧いただくには、「Adobe(R) Reader(R)」が必要です。お持ちでない方はアドビシステムズ社のサイト(新しいウィンドウ)からダウンロード(無料)してください。

より良いウェブサイトにするために、ページの感想を聞かせてください。

このページに関する問合せ

市民部 税務課 市民税係

〒668-8666 豊岡市中央町2番4号

電話:0796-21-9045 ファクス:0796-23-1441

問合せは専用フォームを利用してください。